Könyvelés LLC USN példák, jelentési

Ebben a cikkben megnézzük, hogy a könyvelés társaság az USN leírjuk, hogy milyen adókat helyettesíti e különleges rendszer a szankciókat és amely magában foglalja a nyilatkozatokat.

USN eltéréseket más adórendszerek

Amikor kiválasztunk egy egyszerűsített adózási fontos megérteni az alapvető különbség az adórendszer, a másik:

- Ez csak a kisvállalkozások számára korlátozott alkalmazottak száma (kevesebb, mint 100).

- Mennyiségének csökkentése fizetni az adót. A választás adott kétféle egységes jövedelemadó 6%, illetve 15%. Az első esetben, ha fizet adót bevételei, a második - a nyereség. Ezen felül azt is kell fizetni személyi jövedelemadót az alkalmazottak bérét és osztalék, valamint hozzájárulás a nyugdíj- és biztosítási alapok, valamint a társadalombiztosítási alap. Az összes többi adó egyszerűsített adórendszer felszabadul.

Különbségek a két változat között, az egységes adó függ a választott objektum az adózás.

Az adó alapja (Nemzeti Bank)

minden nyereségek és veszteségek

Vannak olyan adókedvezményekkel kiszámítása a Nemzeti Bank (DLS kifizetéseket a Nyugdíjpénztár, a közösségi alapú és más alapok fizetni a betegszabadság, stb)

Igen, de nem több mint 50% -a teljes bevétel

Csak transzferek költségvetésen kívüli és költségvetési források

Adót fizetni, akkor is, ha a kiadások a beszámolási időszakban meghaladja bevételek (lásd. P.2)

Mi előnyös szervezetek

Vezető tevékenység, amely nem igényel semmilyen további költséget, ha ezek a költségek minimálisak (szervezetek nyújthatunk jogi, számviteli szolgáltatás, bérbeadás, javítás, stb)

A tevékenység során keletkezett költség tételek (építőipari cégek, online vásárlás, stb)

ingatlanadó

Hogyan megy a USN Ltd., előnyei és hátrányai

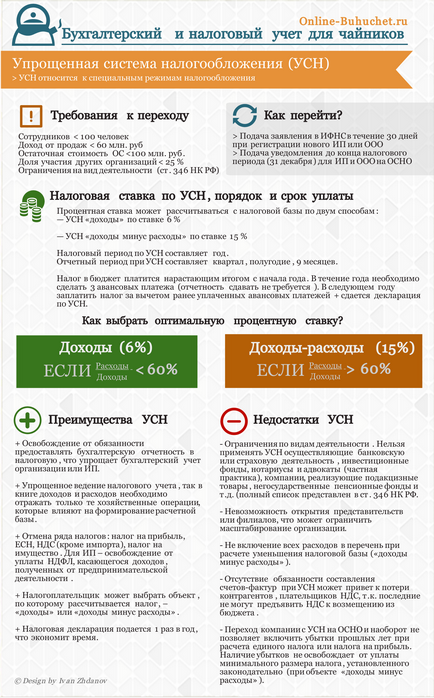

Az ábra a infografikáját megmutatja, hogyan kell menni a USN Ltd., hogy milyen kamatláb, a fizetés a költségvetési, számviteli és az élet ⇓

Példa # 1. A számítás az adók és járulékok a két mód USN

Vegyük példaként a számítási az adóbeszedés két mód USN. Így az első negyedévben eredményeként a vállalat bevételek összege 300 ezer. Dörzsöljük. költségek ugyanakkor 100 ezer. dörzsölni. Kifizetések különböző alapok 50 ezer. Dörzsöljük. Táppénz és egyéb kifizetések 10.000. Dörzsöljük. Számítások alapján kétféle egységes adó az alábbiak szerint:

- 6%: NB = 300 - 50-10 = 240 ezer. Rub. EH = 240 * 6/100 = 4-én. Rub.

- 15%: NB = 300-100 - 50 = 150 ezer. Rub. EH = 150 * 15/100 = 22,5 ezer. Rub.

Az átmenet az egyszerűsített adózási kérését elküldi az adó organ.Zapolnyaetsya azt egy speciális formája. Mivel a formáját az utóbbi periodikusan változik, annak érdekében, hogy elkerüljük a hibákat, akkor jobb, ha letölteni a hivatalos honlapján. Amikor alkalmaz egy már létező cég, az átmenet az egyszerűsített adózási rendszer bevezetésével a következő pénzügyi évben, amely egybeesik a naptári. A regisztráció során egy új cég, akkor azonnal nyilvántartást vezet az USN, az alkalmazás ebben az esetben meg kell tenni 5 napon belül a regisztráció után a szervezet.

Az átmenet az egyszerűsített adórendszer, a következő feltételeket kell teljesítenie:

Az elvárt adó az egyszerűsített adórendszer

Az elvárt adó csak akkor lehetséges, azzal a céllal, jövedelem adóztatása-kiadásokat. Számítása az adózási időszakra (év) cikke szerint 346,19 adótörvény. Ezzel szemben, a végén a beszámolási időszak (negyedév, fél év, 9 hónap), akkor nem kell figyelembe venni. Kiszámításához szükséges minimális adót előfordul olyan helyzet, ahol a költségek meghaladták a bevételek. St.346.17 NK Magyarország megfogalmazta a következő képletet a minimum adó:

A minimális adó USN = adóköteles jövedelem az adózási időszakra x 1%.

Example # 2. Kiszámítása adó az egyszerűsített adózási rendszer rendszer jövedelem mínusz fogyasztás

Ltd. №1: adó = (15 000 000-13 080 000-1 005 000) * 15/100 = 137 250 rubelt.

Az elvárt adó = (15 000 000-1 005 000) * 1/100 = 139 950 rubelt.

Ltd. №2: adó = (13 000 000-11 000 000- 800 000) * 15/100 = 180 000 rubelt.

Az elvárt adó = (11 000 000 - 800 000) * 1/100 = 122 000 rubelt.

Aktív időbeli Ltd. az egyszerűsített adórendszer

Előleg fizetés, hogy a vállalat kell fizetnie a jelentési időszak (negyedév, fél év, 9 hónap). A végén, az adóelőleg - az egységes adó, amely végén fizetik az adó időszakban. Az előlegek összegét veszik figyelembe végén évben, a felszámított teljes összegnek az egységes adó, még ha az eredmények a tevékenység lesz szükség, hogy egy meghatározott minimális adót (USN jövedelem-fogyasztás).

Számított előleget ugyanazokat a képleteket, mint egy nalog6% (15%), amelyben a vállalat működik. Mivel az adóalap készítették jövedelem (bevétel-kiadás) a megfelelő jelentési időszak.

Advance fizet évente háromszor. Azonosította a következő fizetési feltételek:

Számviteli LLC USN

- Áfa cég fizet önmagában nem tekinthető jövedelem;

- OS> 100000. Rub. leírták;

- Cégek munkatársai nem több, mint 15 ember nem szívesen vezetnek a kettős;

- Megengedett, hogy összekapcsolják a kapcsolódó számlák (például csak 99, 91 és 90 lehet figyelmen kívül hagyni);

- Ha a cég tevékenységét magában legfeljebb 30 üzleti tranzakciók a hónapban, nincs szükség fenntartani egy külön nyilvántartás az ingatlan. Ez lehet korlátozni egy könyvet venni a tényeket LLC;

- Ez lett kötelező átértékelése működési eszközök és immateriális javak;

- Kiosztani a mérlegben csak akkor szükséges kibocsátási egységek kétes DMZ és rendelkezések jövőbeni költségekre nem volt kötelező;

- A hibák kijavítását a számítás kötelező csak a jelenlegi időszakban, míg az érintőképernyő adatok nem feltétlenül az elmúlt évben.

Általában könyvelés Kft USN csapódik le, hogy két pontot:

- Adóalapot (a segítségével segédkönyvek A bevétel és ráfordítás).

- Havonta számítja ki és fizeti az egységes adó, attól függően, hogy a kiválasztott mód USN.

A kis és közepes vállalkozások számára, hogy a USN nem szükséges, hogy a személyzet könyvelő. Minden elsődleges dokumentáció, valamint a vezetése a könyv a bevételek és ráfordítások, a számítás az egységes adó vezethet az igazgató vagy egy felhatalmazott személy, vagy használhatja egy harmadik fél által nyújtott szolgáltatás.

Milyen jelentési Kft USN kell venni, és mikor?

Tehát, ha a társaság alapszabályában előírja a jogot a résztvevők teljes körű tájékoztatást kapni a tevékenységét a szervezet, vagy a tervek szerint fogadja el a határozatot az adózott jövedelem, Ltd. köteles készíteni és közzétenni évközi jelentések végén minden beszámolási időszak. Összhangban para. 48. PBU 4/99 „számviteli beszámoló a szervezet” ideiglenes kimutatások elkészítésének időbeli elhatárolások alapján elejétől az év egy adott jelentési időszakban (hónap, negyedév, 6 hónap).

Benyújtása nulla jelentési USN

Ha a szervezet nem végzett gazdasági tevékenységet, vagy nem volt jövedelme az adóévben, file adóbevallási, amelyben minden pont jelzi, kötőjel. A mérleg azonban meg kell adni az összeget a jegyzett tőke, amelynek összetétele, valamint a pénzügyi eredmények az elmúlt pénzügyi évben.

Bírságok nem kell adót és előzetes platazhey USN

Büntetés nem kell adót fizetni USN 20% -át meg nem fizetett összeget. Amennyiben az előleg késik, akkor minden nap késedelem szankciókat. Minden nap késedelem, kezdve a 26. a negyedévet követő hó kamatozik ütemben 1/300 a refinanszírozási ráta a CBR.

Gyakorlati ajánlások a USN: a kérdésekre adott válaszok

Kérdés №1. Az átmenet az egyszerűsített adórendszer akkor már megtagadták hiánya miatt BIN. Lehetséges, hogy fogadni ezt a döntést, és amennyiben ez szükséges a cím?

Adóhatóság megtagadhatja cég az átmenet a USN hiánya miatt, vagy BIN INN. Nyilatkozat az átmenetet egy egyszerűsített adórendszer nem ír elő szigorú rendje, amelyek ezeket a dokumentumokat, így fordult az ügyben a bíróság, akkor nagyobb a valószínűsége, hogy képes legyen megvédeni a jogot, hogy az egyszerűsített adórendszer.

Kérdés №3. Ha megnyitjuk a cég nyújtott be kérelmet a USN. 6 hónap után, az igazgató, valamint a cég, hogy áthelyezik egy másik városban. Szükség van, hogy nyújtson be egy ilyen nyilatkozatot újra és megerősíti a jogot arra, hogy ezen adórendszer, de a helyi parancsnoki lánc?

Ez nem szükséges. Nyilatkozat az átmenetet egy egyszerűsített adórendszer kell benyújtani egyszer. Megszűnése az ezzel adórendszer csak akkor lehetséges, abban az esetben az 1. igénypont szerinti.

Kérdés №4. Ltd. Az USN nem alkalmazottak. Igazgató az alkalmazottak csak. Mivel a jövedelem a jelentési időszak volt, úgy döntött, hogy nem veszi figyelembe a fizetést rendező. Hogy az ilyen intézkedések jogszerű?

Ltd. eleve feltételezi a legalább egy alkalmazott személy, megfelelően elkészített valamennyi követelményének az Mt.. Még ha figyelembe vesszük, hogy a cég a közelmúltban megnyílt és közvetítés még nem zárult le, nem adja meg a fizetést rendező azzal a céllal, hogy csökkentsék az adóalapot nem lehetséges, és ráadásul lehet felkelti a gyanút a részét adóhatóság, az eredményszemléletű nem fizetett adók, büntetések és bírságok őket. Tehát, hogy ne fizesse fizetendő különböző off-költségvetés és a költségvetési források, valamint a fizetési az egységes adó nem működik hiányában is a jövedelem. SMIC majd fizetni egyébként.

Kérdés №6. A vállalkozás együtt USN használta a szabadalmi adórendszer, amely esetben a minimális adó fogja kiszámítani?

Az adó összege kerül kiszámításra csak az adóköteles jövedelem származik az egyszerűsített „tevékenység.

Kérdés №7. A hat hónap végéig a tevékenységi cég elvesztette a jogot, hogy az egyszerűsített adózási rendszer, mivel ez fizetik minimális adót?

Ebben az esetben az adó az időszak nem tekinthető a az év vége, és amikor a cég megszűnt munka „egyszerűsített adórendszer”. A minimális adót kell kiszámítani ebben az időben.