Időtartam - ez

Minden befektető tudja, hogy a fő jellemzője a biztonság a befektetési vonzerejét. Számos pénzügyi mutatók tükrözik a kockázat mértéke a biztonság külső tényezők. Az egyik ilyen értékek az időtartama.

A koncepció időtartama származik az angol szó „időtartam”, ami azt jelenti: „időtartamát, az időtartamot.” A szakirodalomban a koncepció időtartamát le, mint „átlagos pénzforgalom távon a biztonság.”

Más szóval, az időtartam - a mért érték időtartamát az időtartamot, amely a névleges értéke az értékpapírok kell fizetni.

Számos tényező befolyásolja a időtartamának számításánál. Az egyik legfontosabb a kamatláb (diszkontráta).

Például, ha egy befektető két kötvények hasonló lejáratú, de különböző szelvény - zéró-kupon és kupon egyenlő, mondjuk 5%, az időtartam a kupon kötvény miatt alacsonyabbak lesznek a további kifizetéseket, hogy a befektető megkapja a menetrend teljes megfizetéséig az értékpapír értékét .

Így, érzékeny a időtartamát a kamatláb (diszkontráta), és nagysága fordítottan arányos - minél nagyobb százalékban, az alsó aránya időtartamát és fordítva.

Az időtartam a kötvények: a számítási képlet

Az érték az időtartam lehet használni, hogy jellemezze a sok befektetési eszközök, de gyakrabban használják teszik a kockázatok használatával futamidõt készlet.

A leggyakoribb felhasználás kiszámítására időtartama index időtartama kötvények. Amint a fentiekben már idézett, Átlagidő azonos a általános koncepcióját időtartama, azaz az egy bizonyos számú év szükséges visszafizetni a teljes értékét a kötés.

A kötvény hitelviszonyt testesít kibocsátási és piaci értéke változhat időszakában a teljes érettséget.

Időtartam lehetővé teszi a befektetőnek, hogy teljes mértékben értékelni a pénzügyi vonzerejét a kötvények az értékpapír-piaci, figyelembe véve számos fontos paramétert - az időszakot, amelyre a kötvényt, a kamatláb (kupon), a névleges érték a biztonság. A számított index időtartama kötvények segíti a befektetőket, hogy döntsenek az elhelyezését az értékpapír állomány a legnagyobb nyereséget.

Időtartamának számítása az értékpapír lehet többféleképpen:

Macaulay

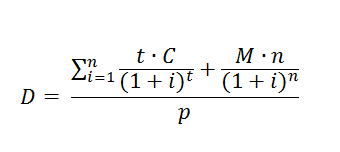

A képlet a következő:

- ahol D - időtartam,

- n - a kifizetések száma,

- t - idő szükséges a teljes visszafizetés,

- M - a visszafizetés a névértékének biztonság,

- C - pénzforgalom kamatbevétel,

- i - a diszkontráta,

- p - a piaci értéke az értékpapírok

Például, egy befektető két kötést névértékű 5000 rubelt egyes, míg az egyik közülük egy zéró-kupon (zéró-kupon) és lejárata 3 év, és a másik egy szelvény 5%, ami évente fizetik, érettség és 3 év.

Az első esetben az időtartama megegyezik a lejárat, azaz 3 év, mivel a cash flow kamatbevételek 0.

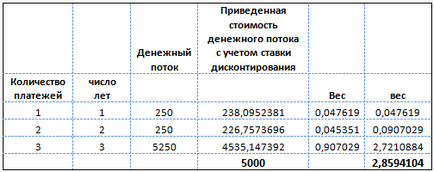

A második esetben, a számítás a következők szerint végeztük:

Az időtartam a kötések egy 5% -os kupon lesz 2,86 év.

módosított időtartam

Ha a kamatláb hozam változik bármely időintervallumban, amíg a teljes visszafizetését a névleges értéktől, akkor szükséges, hogy egy képletet a módosított futamidőt:

- ahol Dm - tényezőt,

- CM - lejáratig számított hozam,

- n - száma kamata évente

Használata az előző számítás, kiszámítjuk Dm = 2,86 / ((1 + 0,05 / 1)) = 2,86 / 1,05 = 2,72

Növelésével tehát a A hozam a kupon, időtartama csökken.

Ugyanakkor a módosított időtartam csak akkor alkalmazható, ha a bevétel származó cash flow kamatváltozásokból nem változik, hogy a gyakorlati alkalmazás során gyakran lehetetlen. Kiszámításához szükség van egy érzékenyebb eszköz kamatlábak ingadozása, és ezért a nyereségesség, és milyen a tényleges időtartamát.

tényleges időtartama

Kiszámításánál a tényleges időtartamának kötvények rögzített kamatláb-ingadozások lefelé és felfelé. A képlet a számítás a következő:

- Amennyiben De - tényleges időtartama,

- Pi - értéke a kötés csökkentésére a kamatlábat,

- Pi + - értékét a kötvények növelésével a kamatláb,

- Ro - kezdeti értéke a kötés,

- i + - megnövelt kezdeti kamatlábat,

- i- - csökkentette a kezdeti kamatláb.

Számítása a tényleges időtartam alkalmazására egy binomiális fa számítani a százalékos érték a kötvények a kamatláb-ingadozások.

Konvexitási és időtartama a kapcsolatot

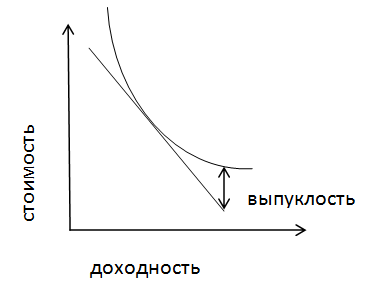

Ha egy befektető grafikusan jelen elérése visszatérés a kötvények, meg fog kapni nem egy egyenes vonal, és a konvex görbe, hajlítsa, vagy „kidudorodás”, amely függ a biztonsági a visszatérés.

A „dudor” - a pénzügyi feltétel és az értéke a kötés jellemzi függés jövedelmezőségét. „Kidudorodás” közvetlenül kapcsolódik az időtartam és tükrözi a tulajdon változás -, annál nagyobb a változás mértéke, annál nagyobb az időtartama változó.

Graph konvexitási a következő:

A beruházó „convexity” érték azt jelzi, hogy a nagyobb konvexitása egyedi kötvények, a gyorsabban növekvő hozam, hanem az alacsonyabb érték a kötvény.

A portfolió futamideje

Fent becslések időtartama kapnak egy hagyományos biztonsági, de mint tudjuk, a befektető kiválasztja a portfolió értékpapír oly módon, hogy, hogy a maximális értéket.

Az kötés portfolió egy sor különböző hozamú kötvények, kupon ráta és költség. Minden egyes kötés van időtartama tényező.

Akkor hogyan fog kinézni idejére a kötvényállomány?

Először is, a portfolió időtartama is jelenti, időtartamát, egy bizonyos idő, de az index súlyozott átlaga együttható időtartama minden kötvények a portfolió, ahol fajsúly aránya a kötvények a portfolió. A képlet a számítás a következő:

- Amennyiben Dp - tart a kötvényállomány,

- n - típusú kötések a portfolió,

- Di - időtartama az i-típusú kötések,

- Ki - részesedése i típusú kötvények a portfolió.

Például, a portfolió 2 típusú kötést névleges értéke egyenként 10 000, de a különböző hozam 5% és 10%, 20% és 80% a teljes kötést tartalmaznak egy időszak egyenlő a teljes futamidő 5 év. A kupon évente fizetik.

A számításokat foglalja össze az alábbi táblázat:

Így a portfolió időtartama pedig a teljes hozam és a változás egy bizonyos típusú vagy időtartama kötés befektető, hogy növelje a teljes kitermelés helyénvaló tartsa a portfólióátrendezéssel csökkentésével aránya kötvények magas időtartamát.

A projekt időtartama

Alapjai időtartamának számítása már nem csak, hogy értékelje a kamatkockázat az értékpapír-állomány, hanem időtartamának kiszámításánál beruházások különböző beruházások. A projekt időtartama az első helyen, a befektető, hogy a választás több alternatív beruházások azonos szintű jövedelmezőség. időtartamának aránya tükrözi azt az időtartamot, amely alatt a beruházás kezdődik a bevételt.

A képlet kiszámításának idejére a projekt azonos a alapvető képlet származó F. Macaulay. A fő paraméterek számításához is kerülni bevétele időszakokban.

Factor időtartama meglehetősen univerzális pénzügyi intézkedés, amellyel jellemezni nemcsak jövedelmező értékpapírok és befektetések, hanem, hogy értékelje a rövid és hosszú lejáratú hitel műveleteket.

Gyakran az eljárás időtartamának kiszámítása a hitelállomány a bankok által használt. Ebben az esetben a gazdasági jelentését a mutatója időtartama eszközök és források hatásának felmérése kamatkockázat a bankszektorban. Minél közelebb időtartamát teljesítményének befektetések megtérülése és a hitel műveletek, a stabilitást a pénzügyi helyzetét a szervezet és kisebb a kockázata a negatív hatás miatt a kamatlábak változása a piacon.

Összefoglalva azt szeretném megjegyezni, hogy az időtartam értéket a befektető jelentős szerepet játszik. A rendszer segítségével a pontos és helyes számítás is, hogy egy stratégiát, hogy kitöltse a befektetési értékpapír-állomány, értékeli a rendelkezésre álló beruházási projektek és kockázatok elkerülésére kamatlábak ingadozása érdekében, hogy növelje jövedelmezőségét.